A indústria de finanças descentralizadas ( DeFi ) atualmente detém um valor massivo de mais de US $ 80 bilhões bloqueado nos 125 melhores aplicativos. Esse valor mais do que triplicou apenas nos últimos 12 meses. Medir e rastrear o valor geral do mercado DeFi tornou-se tão crítico quanto seguir os números de capitalização de mercado. O valor total bloqueado (TVL) é um indicador importante usado para medir esse valor. Como a indústria DeFi continua crescendo rapidamente, os indicadores TVL atrairão tanta atenção quanto as notícias sobre capitalização de mercado e classificações de plataforma.

Neste artigo, vamos discutir:

O que é valor total bloqueado (TVL)?

TVL é o valor total mantido por uma plataforma DeFi dentro de seus contratos inteligentes . Representa a soma de todos os fundos presentes na plataforma na capacidade de endividamento, concessão de crédito e capacidade de transação. O TVL geral da indústria é a soma dos TVLs mantidos por todos os aplicativos DeFi individuais.

TVL indica o quão bem-sucedido é um aplicativo DeFi em atrair o interesse real de usuários ativos em transações. Enquanto a capitalização de mercado é aplicável a qualquer plataforma de blockchain que emitiu seus próprios tokens , TVL é uma medida específica para projetos DeFi.

O cálculo preciso de TVL depende da natureza de um aplicativo DeFi. Entre os principais projetos DeFi da TVL, existem vários tipos distintos. Os três tipos principais são:

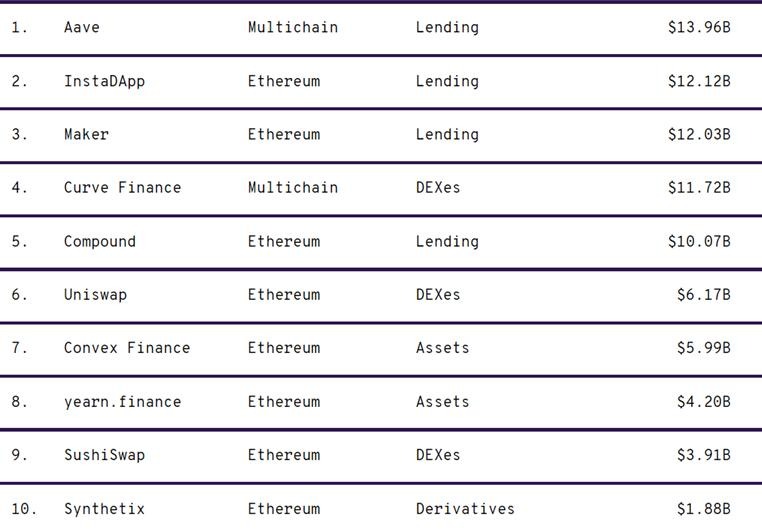

Protocolos de empréstimo e empréstimo: a principal funcionalidade desses protocolos é usar pools de liquidez para emprestar fundos criptográficos aos usuários e permitir que os usuários peçam fundos dos pools. Exemplos bem conhecidos desses protocolos são Aave ( AAVE ), Maker ( MKR ), Composto ( COMP ) e Liquidez ( LUSD ). Para esses aplicativos, TVL se refere ao valor total mantido nas carteiras de empréstimos e empréstimos.

Trocas de criptografia descentralizadas ( DeXs ): Esses protocolos permitem que os usuários troquem / negociem criptomoedas usando o criador de mercado automatizado ( AMM ). Os usuários não negociam diretamente entre si quando trocam ativos criptográficos nessas plataformas. Em vez disso, eles negociam com um reservatório de liquidez que contém o par necessário de criptomoedas . Os principais exemplos desses protocolos incluem Curve Finance ( CRV ), UniSwap ( UNI ) e SushiSwap ( SUSHI ). Nessas plataformas, TVL se refere ao valor total mantido em todos os pools de pares de moedas do protocolo.

Protocolos de otimização de rendimento: esses aplicativos empregam algoritmos que otimizam o investimento dos usuários em plataformas de empréstimo e empréstimo. Eles atuam como um gerente de portfólio automatizado. Os usuários da plataforma depositam seus fundos no protocolo e o algoritmo aloca os fundos para os pools com os melhores retornos esperados. Os maiores entre esses protocolos no momento são Convex ( CVX ), Yearn.Finance ( YFI ) e Balancer ( BAL ). Nesses protocolos, TVL normalmente se refere ao valor emprestado pelos usuários ao aplicativo para otimização de rendimento.

No momento, 10 dos 12 maiores aplicativos DeFi da TVL pertencem a um desses três tipos. Em plataformas com funcionalidades diferentes, os princípios de cálculo da TVL são muito semelhantes, ou seja, a TVL inclui a soma dos fundos usados em qualquer forma de empréstimo, empréstimo ou transação.

Por que o TVL é importante?

TVL é o indicador mais óbvio da popularidade de um projeto DeFi com usuários ativos. Ele serve como uma boa medida da robustez do conceito de negócio do projeto.

Os valores de capitalização de mercado podem fornecer uma indicação da valorização de um protocolo por todo o mercado, incluindo investidores passivos. Esses usuários passivos são comerciantes de criptografia que investem no token do protocolo esperando que o projeto cresça e seja bem-sucedido. Eles podem não necessariamente usar o protocolo em si de uma forma ativa.

Ao comprar o token da plataforma na esperança de sua valorização, esses usuários contribuem para o aumento do valor de mercado. Usando uma analogia com as finanças tradicionais, esses participantes do mercado podem ser considerados os “acionistas” do protocolo.

Por outro lado, os números da TVL refletem o uso da plataforma por jogadores ativos, aqueles que realizam transações usando a plataforma. Como tal, a TVL é uma medida alternativa vital à capitalização de mercado.

Se você precisar avaliar o que o mercado pensa sobre o potencial futuro de um projeto DeFi, observe os números do valor de mercado. Se você precisa ver o que o mercado pensa do projeto neste momento, estude os números da TVL.

Além disso, é útil observar o índice TVL , uma medida que combina capitalização de mercado e estatísticas TVL. O rácio TVL é obtido dividindo a capitalização de mercado do protocolo pelo seu TVL. É preferível um valor menor da proporção TVL. Indica um protocolo que está potencialmente subvalorizado e, portanto, pode ter um bom potencial de crescimento futuro.

Quem são os principais players do mercado por TVL?

Os 125 melhores aplicativos DeFi do mundo possuem um TVL combinado de cerca de US $ 83 bilhões. Embora o cálculo do TVL total de todos os projetos DeFi existentes seja virtualmente impossível, esses 125 aplicativos provavelmente representam a maior parte de todo o TVL da indústria. Dado que a aplicação no 126 th local tem um TVL de apenas $ 16.000, é provável que o TVL combinado de todos os projectos de fora da parte superior 125 é inferior a US $ 1 milhão. Conseqüentemente, a indústria DeFi é bastante concentrada, e os 10 principais projetos detêm um pouco mais de 80% do TVL total do mercado.

Os 3 primeiros lugares são atualmente detidos por Aave, InstaDApp e Maker. Vamos dar uma olhada mais de perto nos TVLs desses gigantes DeFi.

Aave (AAVE)

Aave é um protocolo de empréstimo e empréstimo que atualmente detém o TVL líder do setor de apenas US $ 14 bilhões. O protocolo foi lançado na rede principal Ethereum no início de 2020 e ultrapassou a marca de US $ 1 bilhão em meados de agosto do mesmo ano.

No início de 2021, Aave tinha um TVL de quase US $ 2 bilhões. Avançando implacavelmente desde então, Aave é agora o líder da tabela de classificação da TVL. A capitalização de mercado atual da Aave é de quase US $ 4 bilhões, dando a ela um índice de TVL ligeiramente inferior a 0,3.

InstaDApp (INST)

InstaDApp é uma plataforma que permite aos usuários gerenciar seus fundos mantidos em diferentes protocolos DeFi. Pode ser considerado um portal para acessar todas as suas contas em várias plataformas.

Lançado no final de 2018, o InstaDApp é um dos protocolos mais antigos entre os 10 principais do DeFi. Nos primeiros dois anos no mercado, o InstaDApp não estava entre os aplicativos mais populares. Sua TVL atingiu US $ 500 milhões apenas em dezembro de 2020.

No entanto, 2021 foi o ano do estrelato do app. Em meados de fevereiro, a InstaDApp superou prontamente a barreira de US $ 1 bilhão da TVL. Em seguida, começou a explodir sem cerimônia em popularidade e, agora, está atrás de Aave com um TVL de cerca de US $ 12 bilhões.

A capitalização de mercado atual da InstaDApp é de modestos US $ 90 milhões, dando-lhe uma relação TVL de cair o queixo de 0,0075. Se existe um projeto DeFi que está subvalorizado e que vale a pena ser examinado mais de perto pelos investidores, é o InstaDApp.

Maker (MKR)

Maker é o principal concorrente da Aave na categoria de empréstimos e empréstimos da DeFi. Ao contrário do Aave, o Maker se concentra apenas em stablecoins . Embora os maiores pools de empréstimo do Aave também sejam baseados em stablecoins, o protocolo permite que os usuários emprestem e tomem emprestado em uma variedade de criptomoedas.

Maker é um veterano entre os 10 principais projetos DeFi. O protocolo foi lançado em dezembro de 2017 e atingiu US $ 1 bilhão na TVL em meados de 2018, antes mesmo que a maioria de seus 10 principais concorrentes existisse.

Crescendo constantemente nos últimos três anos, a Maker agora detém um TVL de US $ 12 bilhões. Com uma capitalização de mercado de cerca de US $ 2,5 bilhões, ostenta uma relação TVL respeitável de 0,2.

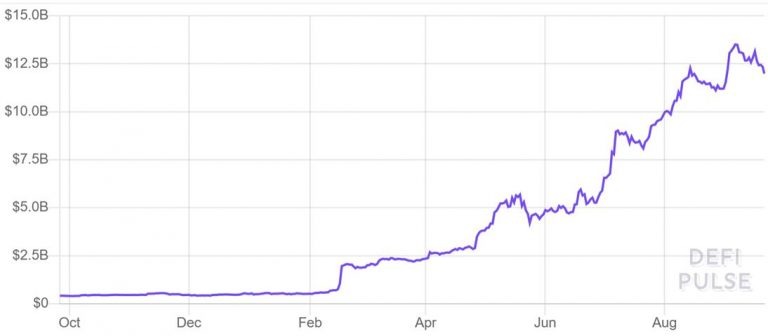

História da indústria TVL

Os cálculos de TVL para todo o setor começaram em 2017, quando os primeiros projetos DeFi chegaram ao mercado. Inicialmente, os números eram mais do que humildes, pelo menos para os padrões de hoje. No final de 2017, o TVL de toda a indústria era de apenas US $ 120 milhões.

A indústria experimentou um rápido crescimento a partir de 2018. No final daquele ano, o TVL aumentou para $ 6,5 bilhões, um aumento anual de 54.000%. No entanto, à medida que a indústria DeFi começou a amadurecer, os aumentos anuais tornaram-se muito menos extremos. Ao final de 2019, o DeFi TVL estava em torno de US $ 8,5 bilhões, um aumento anual de 31%. Em 2020, o setor de TVL cresceu 188% no ano, totalizando US $ 24,5 bilhões. Agora, no final de setembro de 2021, o TVL era de aproximadamente US $ 83 bilhões.

Os números indicam que, a partir de 2019, a taxa de crescimento do setor DeFi, medida pela TVL, está se acelerando.

Conclusão

TVL é uma medida vital do desempenho dos projetos DeFi. É uma adição útil às estatísticas de capitalização de mercado para analisar aplicativos DeFi.

Embora a capitalização de mercado seja uma boa medida orientada para o futuro em sua análise, a TVL é o melhor indicador do desempenho atual. Além disso, usando o índice TVL, um indicador que combina TVL e capitalização de mercado, você pode obter mais informações sobre os projetos DeFi de seu interesse.

Ao analisar as estatísticas de TVL de várias plataformas DeFi, leve em consideração que, devido à natureza volátil da indústria de DeFi, os números de TVL podem mudar drasticamente, muitas vezes em questão de horas ou dias.